HIRDETÉS

– Mennyire nehéz ma kisvállalkozónak megfizethető hitelhez jutnia bankoknál?

– Mindig is nehéz volt, és ez napjainkra sem változott lényegesen. Minél kisebb egy vállalkozás, annál több nyűgöt jelent a pénzintézetek számára. A két-három alkalmazottal és viszonylag kis forgalommal dolgozó kft.-k, egyéni és családi vállalkozások gyakorlatilag esélytelenek egy profitorientált pénzintézetnél, vagy eleve a vállalkozó nem vállalja a banki hiteligényléssel járó hosszú, nehézkes procedúrát. A kisvállalkozók hitelezése a rendszerváltás óta visszatérő gond, és ezen az sem segített, hogy az utóbbi években volt néhány költségvetési program a kis- és közepes vállalkozások támogatására. Az egymást gyakran váltó kormányok miatt ezek a programok többnyire leálltak, vagy a rövid ideig futókra óriási volt a túljelentkezés: legutóbb 50 ezer cég jelentkezett be egy hasonló támogatásra, de mindössze hatszázan kaptak pénzt.

– A több mint tíz éve működő Bethlen Gábor Alapítvány mikrohitelezési kínálata éppen a kisvállalkozókhoz szól. Milyen mértékben sikerült ezt a széles tábort megszólítani?

– A 2000-ben létrejött alapítvány 2006-ig több mint 600 mikrohitelt helyezett ki Erdély-szerte kisvállalkozóknak. Az első Orbán-kormány idején, 1999-ben merült fel először annak a lehetősége, hogy a határon túli kis- és középvállalkozások támogatását hogyan lehessen bővíteni. Emlékezetes, hogy akkor még az Új Kézfogás Közalapítvány bonyolította a gazdasági támogatási projekteket. Úgy gondoltuk, hogy a már jól működő Illyés és Apáczai Közalapítvány által bonyolított kulturális és szociális támogatások mellett – kedvezményes hitelek formájában – szükség van egy gazdasági támogatási programra is az erdélyi magyar kiscégek számára.

– Mennyire volt ez akkoriban újdonság a romániai pénzügyi piacon?

– Abszolút újdonságnak számított nonprofit alapítványként minimális költségekkel és a piaci árnál sokkal kedvezményesebb kamattal hitelt nyújtani. Ilyenszerű szolgáltatás azóta sincs a romániai hitelpiacon. Akkoriban sem Románia, sem Magyarország nem volt uniós tag, mások voltak a versenyszabályok. Sok tárgyalás előzte meg az első Orbán-kormány illetékeseivel a Bethlen Gábor Alapítvány létrejöttét. Kerestük azokat a lehetőségeket, amelyekkel gazdaságilag támogatni lehetett az erdélyi kisvállalkozókat. Így született meg a márfutó hitelek kamattámogatása, illetve az EU előcsatlakozási alapjaiból – például a PHARE-program – elnyert támogatások önrészének a biztosítása. Ekkor indult be a mikrohitelezési program is. A 2000-ben Székelyudvarhelyen bejegyzett Bethlen Gábor Alapítvány alapító elnöke Birtalan Ákos parlamenti képviselő volt, az alapítvány mai elnöke László János székelyudvarhelyi nagyvállalkozó.

– Miből gazdálkodhatott az új alapítvány?

– 2000 és 2002 között a magyar állami költségvetésből három részletben kaptuk meg azt a hitelezési alaptőkét, amivel gyakorlatilag ma is gazdálkodunk. A többi, vissza nem térítendő magyarországi támogatástól eltérően itt eleve mások voltak a feltételek és a játékszabályok is. Igénylőink számára egyértelművé tettük, hogy ezeket az összegeket vissza kell fizetni – ezt a célt szolgálta a hitel biztosítására kezdettől fogva bevezetett ingatlangarancia –, így nem véletlen a hazai hitelpiacon kiemelkedően magas, 98 százalékos megtérülés. Az alapítvány 13 éves fennállása óta a rosszul kihelyezett hitelek aránya mindössze 1, 5 százalék volt: ezt az arányt bármelyik bank megirigyelné tőlünk.

– A két ország uniós csatlakozása milyen mértékben befolyásolta az alapítvány mikrohitelezési programját?

– Amint Románia 2006-ban az EU-csatlakozás előszobájába került, folyamatosan változtak a jogszabályok. Ez az átmeneti állapot 2009-ig tartott, ekkor jelent meg a 93-as törvény. Ez szabályoz minden olyan pénzügyi tevékenységet, amelyet nem bankok végeznek. Az új jogszabály előírásai szerint 2010-ben bejegyeztük az alapítvány BGA Mikrohitelezési Részvénytársaságát, ennek lettem az elnöke.

– Milyen változásokat hozott a hitelezésben az új pénzintézet?

– Az új részvénytársaság csak lejben ad hitelt, ez a legfontosabb változás. 2010-ben négy termékkel indítottuk újra a kisvállalkozások hitelezését: 3 éves futamidejű, maximum 40 ezer lejes összegű középtávú és 1 éves futamidejű, rövid távú mikrohiteleket kezdtünk nyújtani. A különböző pályázatokon elnyert, vissza nem térítendő támogatások önrész-finanszírozására szintén nagy igény mutatkozott, a negyedik szolgáltatásunk pedig a kezdő, induló cégek finanszírozása volt. Idén tavasszal ezeket az összegeket megdupláztuk, a középtávú mikrohitel maximális összege például 80 ezer lejre növekedett.

– Mire kaphat önöktől mikrohitelt egy kisvállalkozó?

– Működési szabályzatunkban szigorúan kikötött, hogy csak fejlesztésre és beruházásokra helyezhetünk ki mikrohiteleket. Nem igényelhető hitel direkt termelési folyamatra, illetve futó hitelek finanszírozására. A program a már létező kisvállalatok fejlesztését, illetve az induló kiscégek finanszírozását szolgálja. A hitelből ingatlant, berendezéseket és gépeket lehet vásárolni, bérelni vagy felújítani.

– Melyek az előnyei a magyar állam által támogatott mikrohitelek igénylésének?

– Sok előnye van, kezdve a legfontosabbal: az évi 9,5 százalékos kamatú lejhitel ma a legolcsóbb a hazai hitelpiacon. Ha ehhez hozzáadom a további 2 százalékos elbírálási költséget, a 11, 5 százalékos összköltségű lejhitel még mindig igen kedvezményesnek mondható. Minimálisra csökkentettük a hiteldosszié összeállításához szükséges dokumentumok számát, de ami ennél is lényegesebb: a hitel igénylése előtt részletesen elbeszélgetünk a vállalkozóval arról, hogy mire kéri a kölcsönt, milyenek az elképzelései, milyen állapotban van a cége, illetve milyen mértékben boldogul piaci környezetében. Ennek fényében mondjuk el azt is, hogy a cég tevékenysége finanszírozható-e vagy sem. Általában az igénylők 20 százalékát utasítjuk el, a többség azonban finanszírozható. Az udvarhelyi alapítvány kuratóriumában egész Erdély lefedett Szatmárnémetitől Kolozsváron át Sepsiszentgyörgyig, így minden kuratóriumi tag jól ismeri saját körzetét. Számunkra fontos az üzleti terv: hogyha valaki 80 ezer lejt igényel, látnunk kell, hogyan fejlődik ebből vállalkozása, miként növekszik az árbevétele, a profitja. Az elfogadott hiteligénylésekre 10–12 munkanapon belül történik meg az átutalás.

– Felsorolná azokat a szakterületeket, ahonnan gyakoribbak a hiteligénylések?

– Szinte minden területről érkeznek igénylések: van fiatal gyógyszerész, fogorvos, panziós, kisvendéglős, seprűkészítő, szállításban dolgozó, kiskereskedő, borász... A szerencsejáték, a zálogház, a fegyverkereskedés kivételével szinte minden gazdasági tevékenységet támogatunk, a szokványos kisvállalkozások zöme beilleszthető a hitelezhető kiscégek közé, azzal a feltétellel, hogy a vállalkozásnak ne legyen az állammal vagy más közintézménnyel szemben köztartozása, és tevékenységében fel tudjon mutatni profitot.

– Az alapítvány rendelkezésére álló összeg mennyire fedezi a reális igényeket?

– Nem vitás, hogy a mainál sokkal nagyobb összegre lenne szükségünk. Az alapítvány gyakorlatilag ma is abból az összegből gazdálkodik, amit tíz évvel ezelőtt kapott a magyar államkasszából. A második Orbán-kormány beiktatása óta többször tárgyaltunk a hitelkeret növeléséről. Azt is tudni kell, hogy ez ma már nem olyan egyszerű történet, mint tíz évvel ezelőtt: az EU-tagság plusz kötelezettséget ró a tagországokra, a hitelezésben sem lehet versenyjogot sérteni. A magyar kormány jelenleg a gazdasági projektek támogatását részesíti előnyben – többek között az Eximbank exportfinanszírozása révén –, így az Erdélyi Magyar Nemzeti Tanács által szorgalmazott Mikó Imre Terv (amelynek a szélesebb körű mikrohitelezés is része) egyelőre várólistán van. Visszajelzések szerint azonban lesz forrásbővítés, így a jelenlegi szűkös keretet sikerül úgy kipótolni, hogy a mainál sokkal nagyobb számú kisvállalat jusson kedvezményes hitelhez.

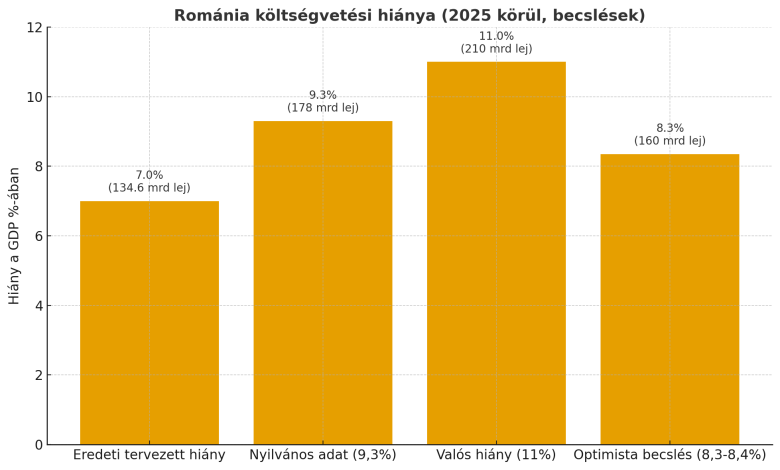

A Bolojan-kormány, sőt Ilie Bolojan miniszterelnök is túlélte a vasárnap leszavazott négy bizalmatlansági indítványt. A helyzet súlyosabb, mint gondolnánk, miután kiderült, hogy a költségvetési hiány jóval magasabb az ismert 9,3 százal&eacut

A portál ezen funkcióinak használatához el kell fogadnia a sütiket.